相続人は、3名(妻、長男、次男)でした。

相続があってから約10年ほど経っていました。このような場合の問題は、いざ不動産の登記事項証明書上の住所と現在の住民票の除票など登記に必要な証明書がとれないことです。

それは、役場での住所記録の保存期間が定められており、その期間を過ぎると記録が廃棄されてしまうためです(政令の改正前の保存期間は5年間でしたが、令和元年6月20日以降に作成された住民票や住民票の除票は150年保存されることになりました(住民基本台帳法施行令第34条第1項)。

平成26年6月20日以降に作成された住民票や住民票の除票も廃棄前に政令が改正されたので保存期間延長の対象となり得ます。)。

このような場合、法務局に相談して、取得できない住所証明書の代わりにどのような書類を添付するか指示を受けることになります。

今回役場に照会してみるも、相続開始後約10年経っているため、相続登記に必要な証明書である、「住民票除票」「戸籍附票」を取得することができませんでした。

法務局に相談し、「不在籍証明書」「不在住証明書」などの追加書類を当事務所で取得するとともに、登記名義人と除籍上の亡くなった方が同一人であることを、相続人全員から法務局に対して申立てを行うという内容のものである「上申書」を作成し、印鑑証明書を添えて登記申請に添付しました。

平成29年3月23日付法務省民二第175号の先例において、所有権に関する被相続人名義の登記済証の提供があれば,不在籍証明書及び不在住証明書など他の添付情報の提供を求めることなく被相続人の同一性を確認することができ、当該申請に係る登記をすることができることになっていますが、今回は残念ながら、登記済証は紛失していました。

今回の場合は、相続の登記を行うことができましたが、相続があってから登記をしないまま長期間経過すると、特別な書類を作成したり、証明書を追加して取得するなど、一般的な場合と比して手続きが煩雑になります。

また今回は問題ではなかったですが、新たな相続が起こり相続人の数が増えてしまい、新たな相続人と疎遠であることから遺産分割の話し合いが困難になってしまうことも問題です。

そのため、相続開始からなるべく早く、不動産の名義変更(相続登記)を行うことが大切となります。

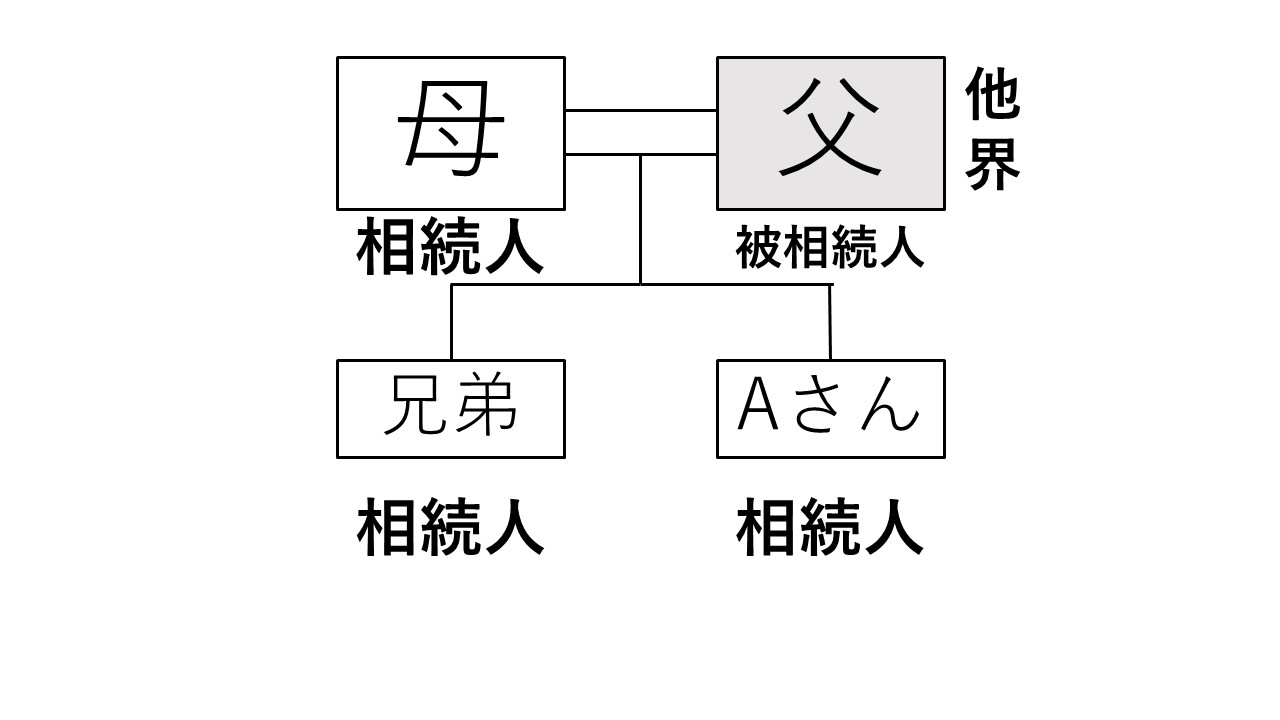

Aさんのお母様がお亡くなりになり、お母様名義の名古屋市内の土地の相続登記を依頼にご来所されました。お母様から相続した土地には、登記地目が公衆用道路の土地がありました。Aさんには、登録免許税の計算をするため固定資産税の課税明細書か評価証明書の持参をお願いしていましたが、その土地は非課税だったということで評価証明書は取得しなかったとのことでした。

固定資産税・都市計画税(以下、固定資産税等)の課税がされていないからといって、登記する際に課税される税金である登録免許税が課税されないということではありません。

固定資産税等が非課税ならば、非課税証明書を取得して、なぜ非課税になったのか調査する必要があります。今回は名古屋市から非課税証明書を取得してみると、地方税法第348条第2項第5号及び同法第702条の2第2項により非課税でした。つまり、公共の用に供する道路ということで、固定資産税等が非課税でした。

固定資産税等が非課税でも評価額があれば、その額で登録免許税を計算します。今回は、評価額がなかったので、市から非課税の理由を記載した非課税証明書を取得し、それを法務局に持参して、近傍地を指定してもらいました。指定された近傍地の評価証明書の評価額に、今回は公衆用道路でしたので、100分の30を乗じて、登録免許税の課税価格を算出しました(S42.7.22民事甲第2121号参照)。

法務局や市町村によって、対応は異なりますが、固定資産税等が非課税の土地だからといって、登録免許税も非課税と考えないようにすべきです。

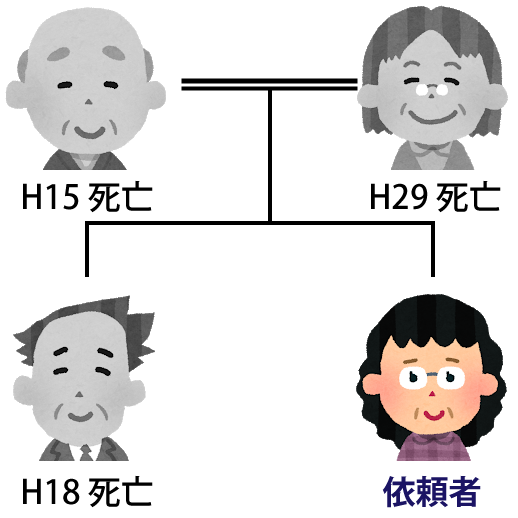

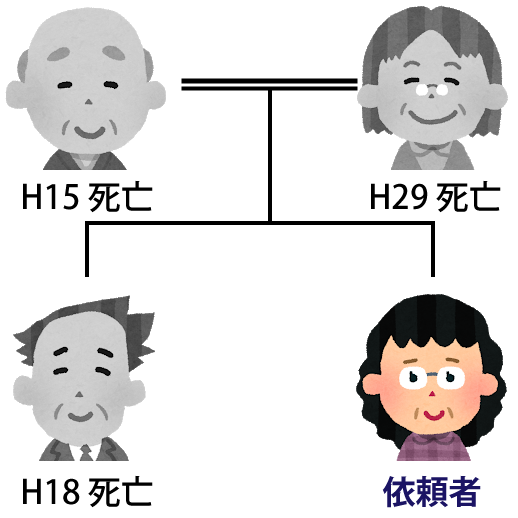

このケースでは依頼者のお父様が平成15年に亡くなり、お兄様(未婚・子供なし)も平成18年に亡くなったうえ、平成29年にお母様が亡くなりました。

このご家族は土地と建物を所有していましたが、所有権をご家族4人で共有している状態でした。

依頼者とご家族は、相続登記には登記申請期限がないこと、目先の登録免許税がかかることから、登記申請をしませんでした。

しかし、今回は依頼者のお子様のことを考え、相続登記を依頼いただきました。

お父様の相続では、お父様がお亡くなりになった際に相続人全員で遺産分割協議をしましたが、協議書を作成していませんでした。そこで遺産分割協議証明書を作成することで対応しました。

お兄様の相続では、お兄様がお亡くなりになった時点ではお母様が生存されていたので、数次相続の登記をしました。

最後にお母様の相続では、お母様の登記簿上の住所と死亡時の住所が異なっておりました。除票や戸籍の除附票を依頼人に取り寄せて頂きましたが、住所をつなぐことはできませんでした。そこで、お母様の戸籍の本籍地の確認、依頼者に登記済証を探していただいたものの、登記簿上の住所と死亡時の住所の同一性を証することができませんでした。そこで不在籍不在住証明書、納税証明書を依頼者に取得して頂き、法務局に対してお母様の同一性を称する上申書を作成し、相続登記を完了することができました。

相続登記は期限がありませんが、相続関係者の死亡、証拠書類の散逸などにより、登記をすることが困難になることがあります。登記は権利を映す鑑ですから、権利の変動等があれば、すぐに登記申請をすることをお勧めいたします。

「私の土地を購入したい人が現れたけれど、土地の登記済証が見当たらない」と同様、土地の登記済証は、登記申請時の必須書類です。

また再発行も認められていません。

このような場合は司法書士が本人確認情報を作成する方法がありますが、別途費用がかかりますので、金銭の授受がない贈与のような場合は、他の方法を選択することも可能です。

その方法とは、まず法務局には登記済証がないまま登記を申請します。その後、法務局から登記義務者(登記済証をなくした人)に、「このような登記が申請されていますが間違いないですか」という内容の書類が登記義務者の住所地に郵送されて参ります。

この書類に署名実印押印し、 法務局に返送すれば、その時点から通常どおりの審査が開始され、登記完了となります。

ただし、書類を返送する期間が定められており、その期間中に返送がされなければ申請は却下されますので、住所地において郵便を受け取れないような事情がある場合は利用できません。

依頼者は相続人の中のお一人からでした。

相続人の中で土地を所有したい方がいなかったため、土地の名義は亡くなったお父様のままになっていました。

もし、土地を購入したい人が現れた場合、相続登記をしないで直接購入者に名義を書き換えられるのか?というご相談にいらっしゃいました。

答えはNOです。相続登記を経ずに、購入者への移転登記をすることはできません。したがって、まず相続登記をする必要があります。

法定相続分どおりに登記するか、遺産分割協議を行い、相続人のうち誰か一人に登記をするか、どちらもメリット・デメリットがあります。

法定相続分どおりに相続登記を行う場合は、購入者への移転登記時に 相続人全員が協力する必要があります。相続人が多数いる場合や、土地の所在地が遠く、購入者との契約・交渉に相続人全員が参加できない場合にはむいていません。

ただし、相続人全員の協力なしには移転登記ができませんので、売買代金等を分けてもらえない等の心配はありません。

相続登記の申請は、相続人のお一人からすることができます。しかし、この場合には申請をした相続人にしか登記識別情報 (従来の登記済証に代わるもの) が通知されませんのでご注意下さい。

相続人のうち誰か一人に相続登記し、相続人の一人に購入者との交渉を任せるような場合は、他の相続人は手間がかかりません。しかし、契約に関われないため、いつの間にか売買代金の清算が終わっていたというような事態もありえますのでご注意ください。

Aさんは海外に居住しています。

Aさんのお父様がなくなり相続が開始し、相続人はお兄様とAさんの二人でした。

遺産は不動産のみで、お兄様が不動産を相続することになりましたが、Aさんは日本国籍はありますが日本の市町村に住民登録していないので、遺産分割協議書に添付する印鑑証明書が取得できませんでした。

日本の法務局における不動産登記手続において、今回のように遺産分割協議書、その他登記申請のための委任状や利害関係人の同意書等に対し,印鑑証明書を提出を求められる場合どうすればよいのでしょうか?

通常、印鑑登録や印鑑証明書の発行は住民票がある日本国内の市区町村で行います。

一時的に海外に滞在していても、日本国内の市町村に住民票がある場合、帰国して自ら手続きしたり、代理人に手続きを依頼したりすることで印鑑証明書を発行してもらうことができます。

しかし海外在留で日本国籍があるものの日本国内に住民票がない場合は、どうしたらいいのでしょうか?

ただし、全ての在外公館で印鑑登録をしてくれるわけではないので、対象の在外公館に確認が必要です。(今回のAさんの場合にはあてはまりませんが、不動産を取得する方は、住所を証する情報(在留証明書)も必要になります。)

署名証明書とは、「日本国籍があるが日本に住民登録をしていない海外に在留している方に対し、日本の印鑑証明書に代わるものとして日本での登記や銀行などの手続きのために発給されるもので、申請者の署名又は拇印が、領事の面前でなされたことを証明するもの」です。

署名証明は、海外に所在する日本の在外公館において、日本国籍を有する人のみが申請することができます。申請者本人が手続きを行わなければならず、代理や郵送による申請を行うことはできないので、注意が必要です。

上記の場合は、領事居住国の公証人が作成した署名証明でもよいこととされています。

なお、居住国の公証人が作成する署名証明の書式は任意(外国語文でも可)ですが、その内容として公証人の面前で登記手続き書類などの貼付け書類に当該人が署名 (署名は日本文字又はローマ字の何れか,あるいはこれらを併記したもので可)したことが明記され、当該人の氏名、生年月日(西暦で可)及び有効な日本国旅券の番号、証明書の発行日・発行番号、公証人の官職・氏名・署名が記載されること,書類の貼付け部分に公証人による契印がなされることを確認してください。

また法務局に提出する際は、当該署名証明書の記載内容の和訳(書式及び翻訳者は任意)を付す必要があります。

日本の公証役場で本人確認資料として、

(1)パスポート

(2)海外の住所がわかるもの(在留証明や免許証等)

を持参の上、公証人の面前で持参した書類(契約書、遺産分割協議書、委任状等)に自分で署名することで、当該書類に本人が自署したという署名証明を作成することが可能です。

ただし、この方法で署名証明した遺産分割協議書を使用して不動産の相続登記手続きする際には、その海外居住者が不動産の相続人が所有権を取得するならば登記手続において住所証明書として居住地の在外公館にて在留証明書を取得しなければなりませんので、注意が必要です。

また、預貯金や有価証券の相続手続きにおいて、各金融機関指定の必要書類も署名証明が必要になり得ることがあります。

なお、日本国内での手続きに海外での住所を証明するために住民票が必要になる場合には、日本の市町村発行住民票の代わりに「在留証明(書)」を利用すること ができます。

こちらも海外に所在する日本の在外公館において、日本国籍を有する人(二重国籍含む)のみ申請することができます。

在外公館により代理による申請も可能です。

Aさんは居住地の在外公館にて、遺産分割協議書に署名証明をしてもらい、無事登記申請できました。

父の相続手続きにあたり、相続人は長男A・長女B、遺産のほとんどが不動産であった。遺産分割協議によりAが不動産を相続し、その他の預貯金等をBが相続することになったが、Bへの相続分が法定相続分の割合に満たないため、AからBへ代償金を支払う旨を遺産分割協議にしました。

Aの代償金の支払いが一括でできないため、分割払いとする遺産分割になりました。

代償金の額も高額で分割支払期限も1年後であったので、代償金不払いのリスクを避けるため、このケースではAが相続する不動産に、代償金支払請求権を被担保債権とする抵当権を設定しました。

| 遺産分割協議書 (例) | |

| 第1条 | 相続人Aは、別紙遺産目録記載の不動産を取得する。 |

| 第2条 | 相続人Bは、別紙遺産目録記載の預貯金を取得する。 |

| 第3条 | Aは、第1条の遺産を取得した代償として、Bに対して●●●●万円の支払義務があることを認め、これを、下記の通り分割して支払う。 |

| (下記省略) | |

| 第4条 | Aは、第3条の支払いを担保するために、別紙遺産目録記載の不動産に、Bを債権者とし、債権額を●●●●万円とする第一順位の抵当権を設定し、その旨の登記手続きをする。 |

| 登記の目的 | 抵当権設定 |

| 原因 | 平成〇年〇月〇日遺産分割協議に基づく代償金債権 |

| 平成〇年〇月〇日設定 | |

| 債権額 | 金●●●●万円 |

| 債務者 | A |

| 抵当権者 | B |

| 設定者 | A |

| 添付書類 | 登記識別情報 登記原因証明情報 印鑑証明書 代理権限証書 |

相続放棄をした人は、最初から相続人でなかったものとみなされます。そのため、遺産分割協議は相続放棄をした人を除く相続人全員で行います。

遺産分割協議書を用いてする通常の相続登記に必要な書類にプラスして、相続放棄をしたことを証する書面として、家庭裁判所が発行する「相続放棄申述受理『証明書』」を添付して相続登記を行います。

ここで注意すべきなのは、相続放棄を受理した際に家庭裁判所から送られてくる「相続放棄申述受理『通知書』」では、相続登記の添付書類とはならない点です。

相続放棄申述受理「通知書」は1回限りの発行であるのに対し、相続放棄申述受理「証明書」は、手数料1通150円で交付申請することができます。交付申請できるのは、相続放棄をした本人または利害関係人です。

相続放棄をした本人自身が行うのが簡便ですが、その方の協力が得られず相続放棄申述受理証明書を渡してもらえない場合には、利害関係人(共同相続人、被相続人に対する債権者など)から、相続放棄申述受理証明書の交付申請をすることが可能です。具体的な交付申請方法は各家庭裁判所の書式に従うこととなります。

通常、遺産分割協議書には、被相続人を特定する方法として、被相続人の氏名、死亡年月日、最後の本籍を記載します。

ただ、何十年も前の遺産分割協議書には、これらの記載がない場合もお見受けします。

相続登記申請に遺産分割協議書を添付する場合、戸籍等もあわせて登記原因証明情報として提出します。ですので、登記原因証明情報としての要件は充たすと考えられます。

最終的には法務局の判断になりますが、遺産分割作成当時の事情を勘案し、申請可能となる場合がありました。詳しくは当事務所まで、ご相談下さい。

契印とは、文書が一連一体のことを証明するために、差し替えや抜き取りを防ぐため各ページの継ぎ目に押印するものです。

遺産分割協議書においては、契印は必ず必要です。相続人が多数の場合は注意する必要があります。

登記簿に記載されているとおりに記載すれば問題ありません。司法書士が作成する遺産分割協議書の不動産の表示に通常不備はありません。

ただ、税理士さん等が作成された遺産分割協議書の中には、評価証明書に記載されている不動産の内容で書かれたものがあります。

このような場合、相続登記申請の際には、登記簿どおりに訂正することが望ましいです。

ただ、時間が経過していて相続人全員に判を押印してもらうことが難しい場合もあるかと思います。

以下のような登記研究の回答があります。

『不動産の表示として、所在、地番、地目又は所在、家屋番号、種類、構造等の記載があり、かつ、登記簿との同一性が確認できるものであれば、地積又は床面積の記載があにものであってもその申請を受理してよいものとする。(登記研究568号181頁)』

最終的には法務局の判断になりますが、登記簿との同一性が確認できれば、申請可能となる場合があります。詳しくは、当事務所までご相談下さい。

Aさんより、父Xが亡くなり公正証書遺言を遺されているので、それにもとづき相続登記をするよう依頼がありました。

遺言を拝見すると、「①甲不動産は、長女Bに相続させる。②その他の財産は、長男Aに相続させる。」という内容で、Aさんより「Bは、何十年も前からアメリカに行っている」との話がありました。

Aさんの依頼で、弊所にて戸籍等を取得し確認すると、確かにBさんの戸籍の附票には、アメリカへ転出している記載がありました。相続登記には、所有者となる方の住所証明書が必要となります。海外在住の場合、日本国内で住民票を取得できないため、在外公館(日本大使館など)で在留証明書を取ることになります。

直接Bさんと連絡をとり、在留証明書の取得や登記委任状のお願いをする中で、Bさんは帰化しておりアメリカ国籍を持っていることがわかりました。

国籍法

第十一条 (国籍の喪失)

日本国民は、自己の志望によつて外国の国籍を取得したときは、日本の国籍を失う。

戸籍法

第百三条

国籍喪失の届出は、届出事件の本人、配偶者又は四親等内の親族が、国籍喪失の事実を知つた日から一箇月以内(届出をすべき者がその事実を知つた日に国外に在るときは、その日から三箇月以内)に、これをしなければならない。

国籍法により、Bさんはアメリカ国籍を取得したときに、日本国籍を喪失します。しかし、それは日本の戸籍に自動的に反映されることはなく、「国籍喪失届」を在外公館または本籍役場に提出する必要があります。Bさんから、国籍喪失の届出がされていれば、日本の戸籍から抹消され、本来であればBさんについては除籍謄本が発行されるべきところです。

Bさんに確認すると、国籍喪失届はしていなかった、とのことで、今回の状況となっていました。

相続登記の添付書類として、相続人の戸籍・住民票等が必要となります。アメリカ国籍の場合、戸籍・住民票に該当する公的書面がありません。アメリカの公証人(Notary Public)の認証による宣誓供述書(affidavit)で対応します。

本ケースでは、事前に管轄法務局に確認をとり、相続登記の添付書類として、公正証書遺言、Xの除籍謄本・住民票除票、Bの日本戸籍謄本・帰化証明書(訳文つき)・宣誓供述書による居住証明(訳文つき)をつけ相続登記申請をしました。

なお、Bさんの登記記載の氏名については、管轄法務局の判断では日本で使用していた漢字表記はできない、とのことで、カタカナ表記で登記がされました。

Aさんはお父様を亡くされ、相続人間で争いがないため、唯一の遺産である不動産の相続登記をしたいと依頼にきました。しかし、聞き取りを進めると公正証書遺言書をつくったとお父様が言っていたが、実家のどこにもなかったし、相続人に聞いても誰も保管していなかったので、無いと思います、という発言がAさんからありました。

遺言の有無は、遺産の分割及び相続手続きに大きな影響を与える問題です。被相続人の生前に遺言の存否や内容について聞いておくことができれば最良ですが、相続人にとって触れづらい話題ということもありますし、聞いても遺言書を作成してあったとしてもそのことについて教えてくれないということも少なくありません。そうした場合、相続の発生後、相続人は、相続手続きを進める前提として遺言があるかないかを調べなければなりません。

令和2年7月10日以降は法務局の遺言保管所に自筆証書遺言書を保管できる制度が創設されます(参照http://www.moj.go.jp/MINJI/minji03_00051.html)。その制度により自筆証書遺言書を保管できるようになれば、遺言保管所で遺言の有無を確認できます。

この制度を利用していなければ、自筆証書遺言書の有無は遺言者が保管していそうな場所を探すことになります。遺言者の自宅以外の場所ですと、親友や弁護士に預けていたり、銀行の貸金庫に預けてあることも考えられます。

ただ、銀行の貸金庫に預けてある場合ですと、相続開始後の開扉は原則相続人全員の同意が必要となりますので、遺産分割で紛争があると開扉は困難になります。自筆証書遺言書を発見できた場合は、証拠保全のため家庭裁判所での検認が必要となります。

公正証書遺言は、平成元年以後に作成されたものであれば公証役場名、公証人名、遺言者名、作成年月日といった情報が日本公証人連合会においてデータベース化されていますから、最寄の公証役場に行き遺言書検索システムで検索することで、日本全国の公証役場に保管されている公正証書遺言書の有無を調査することができます。

この検索は秘密保持のため、遺言者の生前は本人かその代理人しか利用できなくて、遺言者の死後になってはじめて相続人や遺言執行者などの利害関係者が必要書類を持参の上で利用することができます。

例えば、遺言者の相続人であるか否か確認する書類として、

を公証役場に持参する必要があります。

※必要書類は最終的には行く公証役場に確認をして下さい。なお、相続人等の代理人が公証役場に行く場合は、相続人等の実印を押印した委任状と代理人の身分証明書が必要です。

さて、遺言検索では、遺言書の有無とその保管されている公証役場を調べることができますが、公正証書遺言が存在することが判明した場合、遺言の中身までは教えてもらえません。この場合は、実際に保管されている公証人役場に謄本の交付請求する必要があります。相続人等の代理人が行く場合は、その委任状も必要になりますので、ご注意下さい。謄本交付手数料は1ページ250円です。

なお、平成元年以前の公正証書遺言書は被相続人が作成した公証役場(作成したかわからない時は最寄の役場に行くということになるでしょう)に行けば、遺言書の有無を教えてくれます。

Aさんは最寄の公証役場に行き、遺言書検索を行い、お父様の公正証書遺言書があることを見つけ、取得できました。遺言書に基づき無事に相続登記を終えました。

相談者Aさんが、ご友人である甲さんの形式不備の(押印のない)自筆証書遺言をもってこられました。内容は【私(甲)は友人Aに全財産を相続させる】というもの。

遺言書の形式が整っていないので遺贈としては無効であるため、死因贈与として扱うことになりました。(登記義務者は被相続人甲の相続人全員) しかし遺言書には押印がないので登記原因証明情報として使用することもできません。

結局、報告形式の登記原因証明情報を作成し、相続人の方全員に押印していただきました。相続人全員が協力してくれたから良いものの、そうでなければ一大事でした。

当事務所グループの弁護士に、公正証書遺言の内容を書き換えたいという依頼をされ、当事務所グループの弁護士が新しく公正証書遺言を作成するお手伝いをした被相続人の方がいらっしゃいました。

民法1022条は「遺言者は、いつでも、遺言の方式に従って、その遺言の全部又は一部を撤回することができる。」と定めており、民法1023条1項は「前の遺言が後の遺言と抵触するときは、その抵触する部分については、後の遺言で前の遺言を撤回したものとみなす」と定めています。

相続人の方が新旧両方の公正証書遺言をお持ちになりました。新しい公正証書遺言には、付言事項として「本遺言により、遺言者が平成○年○月○日に公正証書によりなした遺言は撤回されたこととなるので付記する」との記載がありました。

遺言書の内容を確認し、新しい公正証書遺言を用いて相続登記を行いました。

なお、被相続人に関して必要となる戸籍謄本については、法定相続分で相続する場合や、遺産分割協議書を用いて相続登記を行う場合には、被相続人の出生から死亡までの戸籍謄本が必要となりますが、遺言書を用いて相続登記を行う場合には、被相続人の死亡時の戸籍謄本があれば足ります。

あまりないケースかもしれませんが、被相続人が遺言書(案)、遺言書の2つを作成していました。遺言書(案)と遺言書、内容は全く同じです。

しかし、自筆証書遺言としての要件を充たしていた、すなわち、押印があったのは悔しくも遺言書(案)と題したものでした。

ある法務局の見解は、遺言書(案)となっている以上、たとえ自筆証書遺言の要件を充たしていても、遺言書とは認められないとの回答でした。題名以外の要件は充たしているのに非常に残念です。自筆証書で遺言を作成する場合は、様式の確認が不可欠です。自筆証書遺言が見つかったら、一度ご相談下さい。

遺言を作成し特定の不動産を相続させる場合、不動産の表示としては登記簿どおりに記載します。

ただ、自筆証書遺言の場合、アバウトに「○○町の土地」と記載している場合があります。被相続人にとっては○○町の土地はまさにそこしかないわけで、特定できているのですが、第三者(法務局)から見ると分かりません。

登記できるかどうかは、最終的には法務局の判断ですが、亡くなった方の意思を最大限読み取ろうとする登記官もいらっしゃいます。

名寄帳等で、被相続人の○○町の土地がこれしかない、と判断していただき、登記可能となるケースもありました。

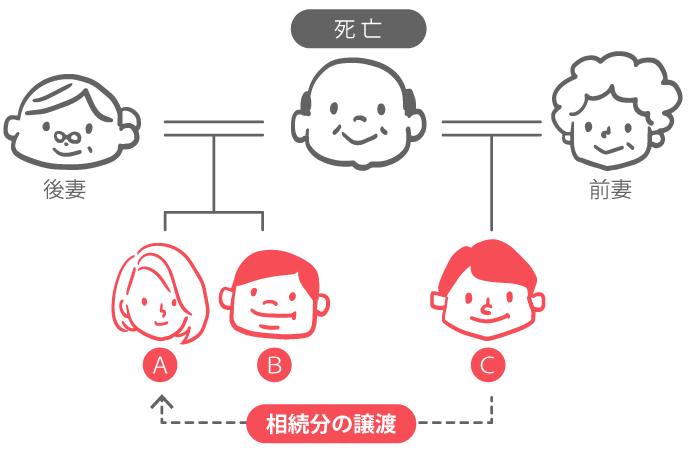

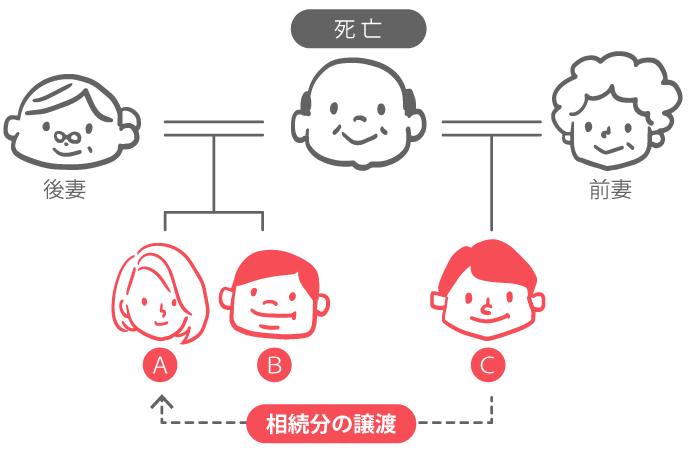

お父様を亡くされた方から、自宅と敷地の相続登記のご依頼がありました。

相続人は被相続人の子供である成年者3名で、2名(以下、A,B)は同一の両親で、1名(以下、C)は被相続人と離婚した先妻の子でした。Cは、父親と絶縁状態で、経済的に独立していたことから、相続分の遺産は要らないし、他の相続人と関わりたくないとのことでした。

遺言がない以上、今回の相続手続きにはCの協力が必要でしたので、Aが協力を打診したところ、煩わしくなければ協力をしてもよいとのことでした。相続放棄という手段では家庭裁判所に申し立てる必要がありますので、今回は比較的手続きが煩わしくない相続分の譲渡という手段をおすすめしました。

相続分の譲渡とは、 遺産一つ一つの譲渡ではなく譲渡人の遺産全体についての割合的持分を移転することです。今回で言えばCの相続分3分の1を他の者に譲渡するということです。

相続分の譲渡の特徴、注意点を以下に箇条書きします。

今回は、他の相続人AにCの相続分を無償で譲渡しました。譲渡後にAB間で遺産分割協議を円滑に行うことができました。

相続分の譲渡があった場合の登記は、共同相続登記がある場合とない場合で内容が異なってきます(譲渡後に遺産分割協議がないものとします)。

今回は、Cの相続分は他の相続人Aに無償で譲渡されることになり、登記については共同相続登記がなかったので、上記②-1の場合として、ABによる相続登記を申請しました。

営業時間のご案内

9:00-18:30

事務所外観

主な対応エリアは、以下のとおりです。

【主な取り扱いエリア】

愛知県西部

(名古屋市千種区,東区,北区,西区,中村区,中区,昭和区,瑞穂区,熱田区,中川区,港区,南区,守山区,緑区,名東区,天白区, 豊明市,日進市,清須市,北名古屋市,西春日井郡(豊山町),愛知郡(東郷町),春日井市,小牧市瀬戸市,尾張旭市,長久手市津島市,愛西市,弥富市,あま市,海部郡(大治町 蟹江町 飛島村), 一宮市,稲沢市,犬山市,江南市,岩倉市,丹羽郡(大口町 扶桑町),半田市,常滑市,東海市,大府市,知多市,知多郡(阿久比町 東浦町 南知多町 美浜町 武豊町))

愛知県中部

(豊田市,みよし市,岡崎市,額田郡(幸田町),安城市,碧南市,刈谷市,西尾市,知立市,高浜市)

愛知県東部

(豊橋市,豊川市,蒲郡市,田原市,新城市)

岐阜県南部

(岐阜市,関市,美濃市,羽島市,各務原市,山県市,瑞穂市,本巣市,本巣郡(北方町),多治見市,瑞浪市,土岐市,恵那市,中津川市, 大垣市,海津市,養老郡(養老町),不破郡(垂井町 関ヶ原町),安八郡(神戸町 輪之内町 安八町),揖斐郡(揖斐川町 大野町 池田町))

三重県北部

(四日市市,三重郡(菰野町 朝日町 川越町),桑名市,いなべ市,桑名郡(木曽岬町),員弁郡(東員町))

その他のエリアの方のご相談も受け付けておりますので、お気軽にお問い合わせください。

名古屋総合司法書士事務所 司法書士 蟹江雅代 所属:愛知県司法書士会

運営管理 Copyright © 弁護士法人 名古屋総合法律事務所 All right reserved.

所属:愛知県弁護士会